Investiční nástroje (7/18) · 13:42

Tradiční individuální důchodové účty (IRA) Úvod k tradičním individuálním důchodovým účtům

Navazuje na

Cenné papíry.

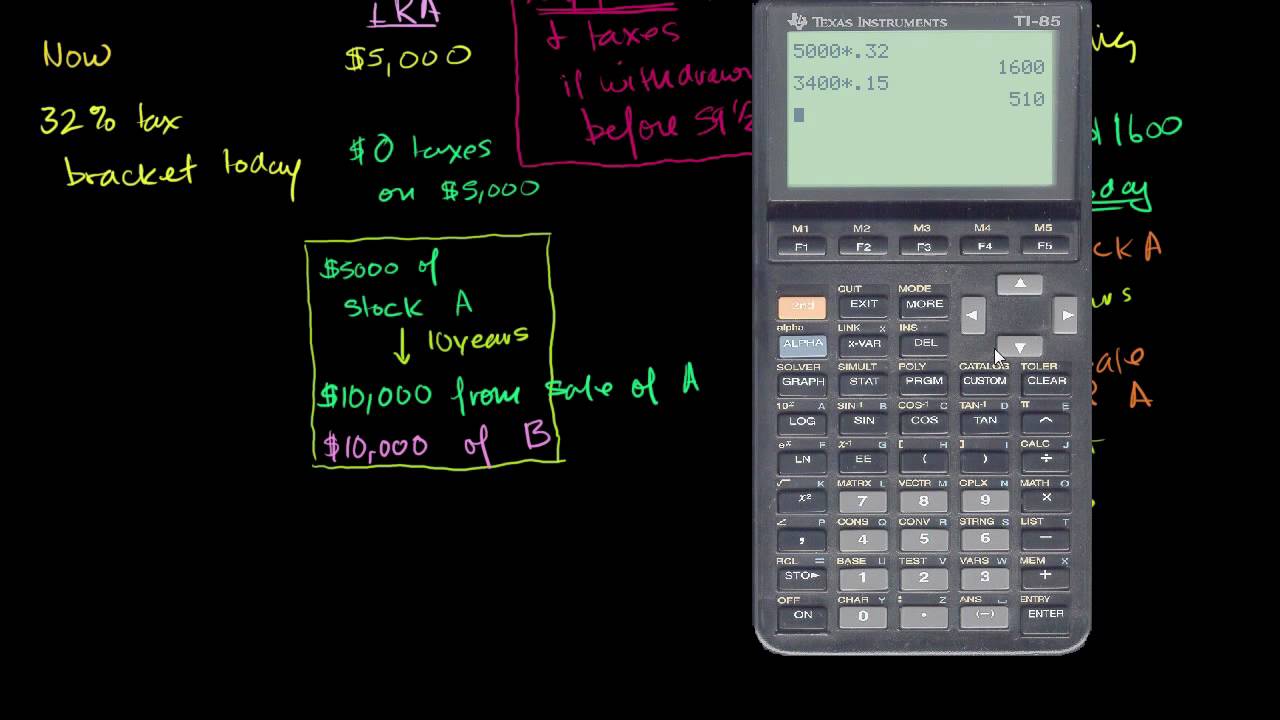

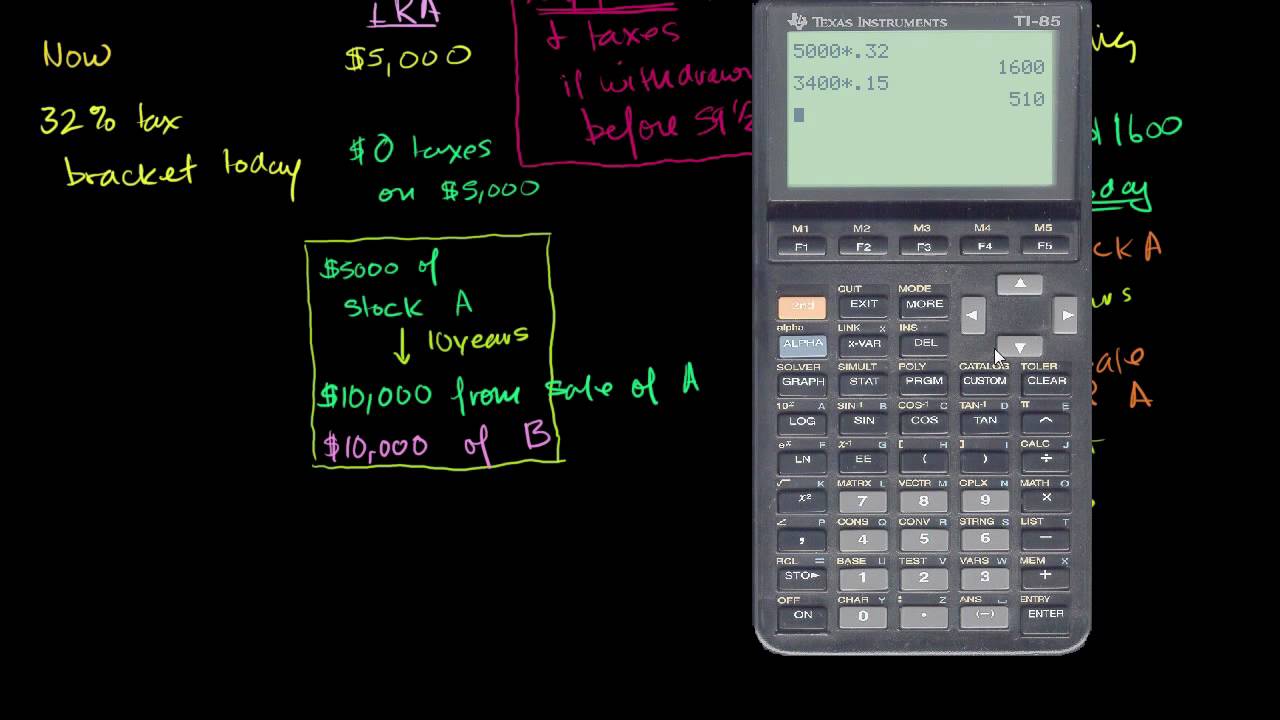

... ... ... V tomhle videu chci trochu mluvit o tradičních IRA. A IRA je zkratka individuálních důchodových účtů. ... A tohle video se zaměří na tradiční IRA. Uslyšíte o dalších typech IRA, zejména Roth IRA a SEP IRA, ale tohle video je jen o tradičních. Jádrem všech je, že je to způsob vlády, jak vás pobízet k šetření na důchod. Ale všechny se trochu liší v detailu, takže se nyní zaměřím jen na ty tradiční. Řekněme, že jsme v roce 0. Napíšu to. A máte dvě možnosti, jak využít tradiční individuální důchodový účet, tohle je IRA scénář. A tohle je scénář bez IRA. IRA vám umožní dávat si stranou určitou část vašeho příjmu. V závislosti na vašem věku a na tom jaký je rok, se částka bude měnit. Ale v roce 2010 je to číslo 5 000 dolarů, pokud je vám méně než 50. A je to 6 000 dolarů... tohle je pro jednotlivce, ne pro rodinu... a je to 6 000 dolarů, pokud je vám více jak 50. Myslím, že důvodem je pravděpodobně to, že když je vám více jak 50, měli byste si raději šetřit na důchod více a důchod může být za 10 nebo 15 let. Dávají trochu větší volnost těm, kterým je více jak 50. Řekněme, že je nám méně než 50 a plně využíváme tenhle IRA, dáváme stranou 5 000 dolarů. Tady nedáváme stranou nic. ... Ve velmi krátké době je výhoda, že těchto 5 000 dolarů našeho příjmu nebude zdaněno. Řekněme, že jsem v daňovém pásmu 32%. Napíšu to na stranu, protože se to bude vztahovat k obou scénářům. Dnes daňové pásmo 32%, protože vydělávám dobré peníze. ... Jen z 5000 dolarů... mluvím o daních jen z 5 000 dolarů budete platit daně z toho, co je výš a níž než zbytek vašeho příjmu... ale dnes budu z 5 000 dolarů platit nulové daně. Nulové daně z 5 0000 dolarů. Pokud si nebudu dávat stranou 5 000 dolarů na individuální důchodový účet, potom budu muset z těch 5 000 dolarů platit daně. Budu muset platit 5 000 dolarů krát 32%, což se rovná... jen si vyndám kalkulačku... dostanete 5 000 dolarů krát 0,32 se rovná 1 600 dolarů na daních. Dnes budu platit 1 600 dolarů na daních. V roce, kdy jsem skutečně vydělal 5 000 dolarů. Nemohu si dát stranou 5 000 dolarů, pokud jsem vydělal méně než 5 000 dolarů. Je to vždy to nižší z vašeho příjmu nebo tyhle limity individuálního důchodového účtu. A samozřejmě budete platit i v této situaci, řekněme, že jste vydělali 100 000 dolarů, když jste dali stranou 5 000 dolarů, stále budete muset platit daně z 95 000 dolarů. V této situaci, kdy jste stranou nedali 5 000 dolarů, budete muset platit daně ze 100 000 dolarů. Budete muset platit daně z těchle 5 000 dolarů navíc, což je 1 600 dolarů. Řekněme, že v obou situacích si za těch 5 000 dolarů chcete koupit nebo prodat nějaké cenné papíry nebo nějaké investice. Řekněme, že hned jak je vložíte na individuální důchodový účet (IRA). Nyní je všechno na našem individuálním důchodovém účtu, všechny naše transakce jsou na tomhle speciálním účtu IRA., kde vlastně můžeme kupovat a prodávat investice a obchodovat je, ale nemůžeme je proměnit na hotovost a utratit za nové auto nebo něco podobného. Pokud jsme to udělali před dosažením věku 59,5 roku, budeme muset platit pokutu. Napíšu to. Okamžitě můžete říct, hele tohle je dobrý obchod. Proč to všichni vždycky nedělají? Odpověď je, když to vyberu před dosažením věku 59,5 let, budu platit pokutu. Napíšu to, protože je důležité si to pamatovat. Placení pokuty a daní pokud dojde k výběru před dosažením 59,5 roku. A ještě jednou tohle je tradiční individuální důchodový účet (IRA). Například Roth IRA je trochu flexibilnější co se týče jistiny, kterou ukládáte na účet. Ale zabýváme se tradičním, takže tohle je důležité si pamatovat. Je to trochu kompromis. Vláda řekne, dostanete pobídku, abyste to ukládali stranou a opravdu si chce být jistá, že to necháte stranou, dokud nejdete do důchodu. Takže se nenecháte zlákat, když uvidíte pěkné sprotovní auto nebo neproměníte váš IRA na hotovost a nepoužijete ji, protože byste museli platit pokutu. Ale do té doby než to opravdu nevyberete a neproměníte v hotovost, můžete skutečně nakupovat a prodávat v rámci IRA cenné papíry. Řekněme, že jakmile vložíte těchto 5 000 dolarů, nakoupíte akcii A za 5 000 dolarů. Tady již nemáme 5 000 dolarů, máme jen 3 400 dolarů z naší původní částky. Koupíme akcii A za 3 400 dolarů. A řekněme, nevím, třeba za 10 let to bude v obou situacích se akcie A zdvojnásobí. Za 10 let ji prodáte a máte tady 10 000 dolarů. Máte 10 000 dolarů z prodeje akcie A. Zdvojnásobilo se to. Zde se to zdvojnásobilo, ale vy jste měli jen akcii A za 3 400 dolarů, nyní mají ty 3 400 dolarů hodnotu 6 800 dolarů. Z prodeje A máte 6 800 dolarů. A řekněme, že to chcete vložit do další akcie. Vložíte to všechno do akcie B. A maluji to velmi růžově, nemůžete vždycky zajistit, že se akcie zdvojnásobí. A tak jste v této situaci nakoupili za 10 000 dolarů. 10 000 dolarů za B a odložím to sem. Koupili jste za 10 000 dolarů B. A tady můžete říct, koupím za 6 800 dolarů B, ale protože neoperujete v rámci individuálního důchodového účtu, budete muset platit daně z kapitálových zisků tady z toho. Kapitálové zisky jsou zisky vydělané kapitálovými investicemi. V tomhle případě je kapitálová investice investice do akcií. A protože jste vlastnili akcii déle než jeden rok, musíte alespoň zapltit dlouhodobé kapitálové zisky, které mají tendenci být nižší než krátkodobé kapitálové zisky. V této situaci jste měli zisk 3 400 dolarů. Budete muset zaplatit 15% kapitálových zisků. Krát 15%. Znovu vyndám kalkulačku. 3 400 dolarů krát 0,15. To je 510 dolarů. Budete muset zaplatit 510 dolarů. Vezmete svých 6 800, zaplatíte 510 dolarů daňovému úřadu. Zůstane vám 6 290 dolarů. Pamatujte si, důvod proč musíte platit daně, je, že se tohle neprovádí v rámci IRA. Tady operujete v rámci IRA, takže nemusíte platit daně. Řekněme, že investujete do akcie B a potom během příštích 10 let se akcie B také zdvojnásobí. ... Akcie B má nyní hodnotu 20 000 dolarů a vy ji prodáte. A znovu je to v rámci vašeho individuálního důchodového účtu, nemusíte z toho platit žádné kapitálové zisky. V této situaci použijete těch 6 290 dolarů také na investici do akcie B a za 10 let se akcie B zdvojnásobí, nyní to bude 12 580 dolarů. Ale znovu je to mimo váš individuální důchodový účet, musíte zaplatit 15% kapitálových zisků. Měli jste zisk 6 290 dolarů krát 15%. Podívejme se, kolik to je. Vyndám kalkulačku. Kde mám kalkulačku? Tady je. Máte 6 290 dolarů krát 15% se rovná 943 dolarů. A odečtu to z mých 12 580 dolarů, 12 580 dolarů mínus 943,5. Mám 11 636,5 dolarů. Řekněme, že uběhlo 20 let, nyní je nám více než 59,5 let, nyní můžeme vybrat náš individuální důchodový účet. Samozřejmě tahle situace to je hotovost, kterou máme. Můžeme s ní dělat cokoli. Třeba nám je více jak 60 let, tohle může být použito na naše každodenní výdaje v důchodu. Tyhle peníze byly na individuálním důchodovém účtu, nyní když je nám více jak 60 nebo 59,5 let, pokud chcete být konkrétní. Nyní když je nám více jak 60 let můžeme vybrat individuální důchodový účet bez placení pokuty, ale budeme muset zaplatit daně. Vybereme to bez žádné pokuty, ale budeme muset zaplatit daně, ale velká výhoda je, že jakmile je nám více jak 60 let pravděpodobně vyděláváme méně, skutečné daňové pásmo, ve kterém jsme, bude pravděpodobně nižší. Řekněme, že jsme v 25% daňovém pásmu. Pamatujte si, když jsme poprvé vydělali těch 5 000 dolarů byli jsme v 32% daňovém pásmu, protože jsme byli mladí na vrcholu kariéry vydělávající hodně peněz. Nyní vyděláváme méně peněz, začínáme žít z našich úspor. Musíme z toho zaplatit 25% daň z příjmu. Pokud zaplatíme 25% z 20 000 dolarů. Pamatujte si, že teď to opravdu vybíráme. Ve skutečnosti to dáváme na náš běžný účet, abychom to mohli utrácet nebo cokoli s tím chceme dělat. 25% z 20 000 dolarů se rovná 5 000 dolarů na daních. Zůstane nám 15 000 dolarů, se kterými si můžeme dělat, co chceme. Porovnejme to s tímto. Tohle je 15 000 dolarů versus 11 636 dolarů. A všechno, co jsme dělali, bylo naprosto identické, kromě toho, že tady jsme vzali 5 000 dolarů a investovali je v rámci individuálního důchodového účtu. Tady jsme vzali 5 000 dolarů, museli jsme z toho zaplatit daně. Potom jsme je investovali naprosto stejným způsobem. V obou situacích jsme velmi dobře investovali do akcií. A skončili jsme s podstatně nižší částkou peněz. Myslím tím, že tohle je 15 000 dolarů versus 11 000 dolarů, to je skoro 30 a něco % rozdíl v celkové částce peněz, které máme. A nejenom to, ale daň, kterou musíme zaplatit, tohle je jediná situace, kdy máte 25% daňovou sazbu. Když budete v důchodu, můžete mít ještě nižší daňovou sazbu než tohle a to je odložený pěkný kus. Ale skutečná věc k zamyšlení je, že za 20 let máte 15 000 dolarů versus, pokud se neúčastníte IRA, máte jen trochu víc jak 11 500 dolarů. A samozřejmě hlavní kompromis v situaci IRA je, že se opravdu nesmíte peněz dotknout. Pokud máte nějaký krizový stav a musíte vybrat peníze, budete muset za to zaplatit pokutu. ... ...

0:00

13:42